金融庁が、資産運用会社等とのモニタリングや対話を通じて把握した資産運用の高度化に向けた取組みの進捗状況、それらを踏まえて更なる取組みが必要と考えられる事項や資産運用ビジネス全体の課題と対応について「資産運用業高度化プログレスレポート2021」でまとめています。

運用力の強化

- 公募アクティブファンドのシャープレシオを見ると、ファンド数が少なく純資産総額の大きくない社においては、徹底した企業調査に基づく投資判断等により良好なパフォーマンスを実現し、平均レシオが高い社が見られる。一方、ファンド数が多く純資産総額の大きい社においては、多様なファンドを手掛ける中で、インデックスファンドの平均レシオを下回るファンドが多い社が見られる。

- ファンドの国際比較においては、シャープ・エクスペンス両レシオとも米国籍ファンドが優位にある。

- 国内株式を投資対象としたアクティブファンドについて、コスト控除後リターンを基にTOPIX配当込み指数をベンチマークとしてインフォメーションレシオ(IR)を算出すると、単純平均ではほぼゼロ( 15年で-0.07、20年で+0.01)という結果となった。IRの分布をみると、マイナス方向にテールが長い傾向が見られ、一部のファンドが平均値を引き下げている可能性がある。

- トラッキングエラー(TE)とインフォメーションレシオ(IR)の分布をみると、IRがプラスのファンドのTEが相対的に高い傾向にある一方で、 TEが低いファンドの一部にIRが著しく低い傾向がみられ、こうしたファンドではパッシブに近い運用の可能性があり、手数料等コストに見合ったリターンをあげられていないようにみえる。

- プログレスレポート2020においては、国内大手資産運用会社に、顧客の多様なニーズに応える(B)「ソリューションプロバイダー」を目指す動きが見られることを指摘した。今事務年度の対話の中では、ソリューションプロバイダーを目指すための自社の具体的な不足領域(オルタナティブ運用やグローバル資産の運用)を強化するための議論が進展している社が見られた。

- 特色のある商品の開発や運用チームの整備等により、(D)「アルファショップ」の機能の強化を目指す社が見られた。(伝統的資産、オルタナティブ)

海外資産運用会社の主な戦略の例(2020)

- よりアクティブ度の高い戦略の追求

- ESGを重視した運用やエンゲージメントの強化

- オルタナティブ投資(プライベート・エクイティ、プライベート・デット、インフラ、不動産、農園等)への注力

- ビッグデータ・オルタナティブデータ分析や機械学習等、テクノロジーの活用

- パフォーマンス連動型手数料の導入

- 顧客ポートフォリオの構築・管理を総合的に行うソリューションビジネスの強化(アウトソースCIO等)

- 高度な運用・リスク管理システムの他社への販売

- 管理資産の拡大による資産管理関連収益の獲得

アクティブ運用を行うとしながら実質的にはインデックス運用に近いファンド(クローゼット・トラッカー)の問題が指摘されている。これらのファンドは、超過収益の獲得を運用方針に掲げ、高めの信託報酬を徴収するにもかかわらず実際にはインデックスファンドと変わらないポートフォリオ運用に終始している可能性がある。

- 投資家は、実際よりもアクティブな投資を行っているとの誤った期待に基づいて投資判断を行っている。

- 投資家は、想定とは異なるリスク/リターンプロファイルにさらされる。

- 投資家は、ベンチマークとされるインデックスを追跡する旨明示するパッシブファンドよりも高い手数料を支払っている。

投資一任業の契約資産残高は、国内(その他)や国内公的年金を中心に増加傾向

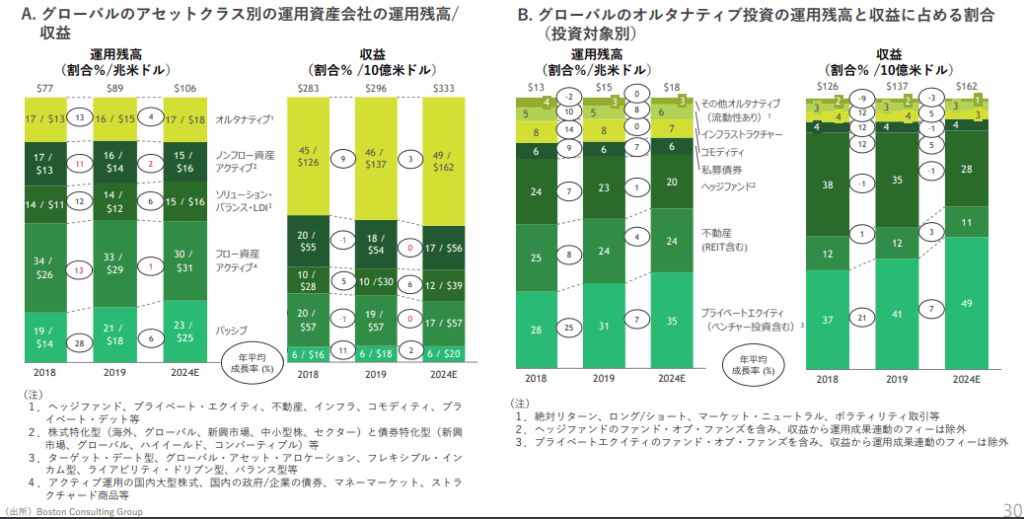

- オルタナティブ運用は今後も拡大の見込み(図表A)。資産運用会社の運用残高の10%を超え、運用収益では約半分

- グローバルには、プライベート・エクイティへの投資が拡大し収益に占める割合も大きい(図表B)。

- 日本の資産運用会社においても、グループ内の運用機能の集約、オルタナティブ運用に強みを持つ海外運用会社の事業取得や海外のオルタナティブ運用商品の目利き力の強化等、オルタナティブ運用体制を強化する動きが見られる。

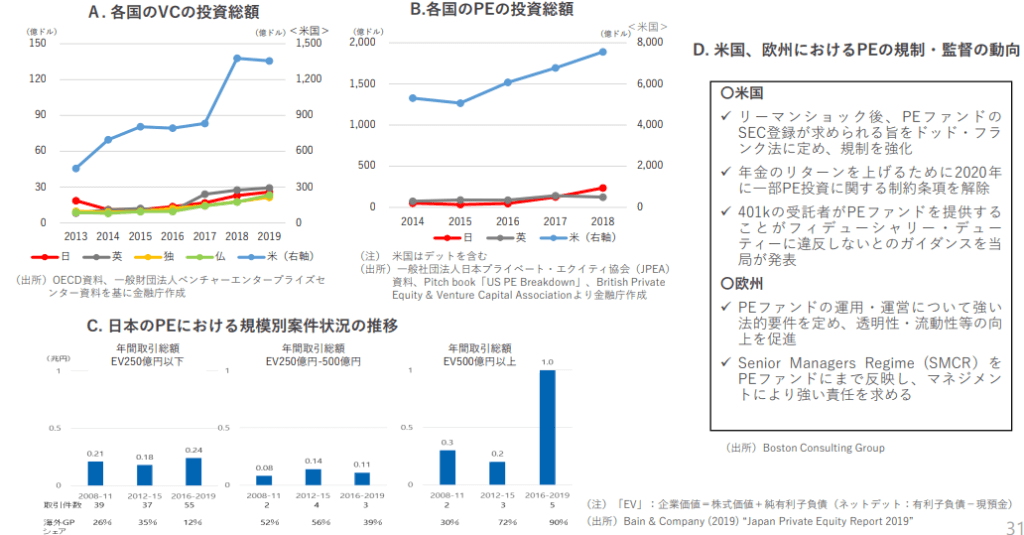

- 日本においてもVC・PE等のオルタナティブ投資が増加しているものの、米国とは大きな開きがある(図表A,B)。日本のPEについては、一般に取引額が小規模であり、大型案件においては海外GPが多くのシェアを占める(図表C)。

- 米国では、年金・基金等のアセットオーナーの投資先としてPEは一般に認知されている。また、欧米では、PEに必要な規制・監督を導入することで、透明性を確保し、投資家の選択肢としての整備を進める動き(図表D)。

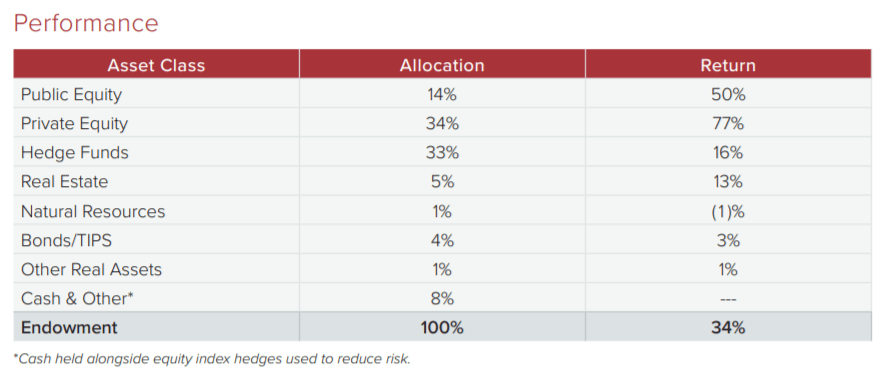

たとえば、ハーバード大学の2021年のポートフォリオを見ると、オルタナティブ資産に該当するPE投資が34%、ヘッジファンドが33%、不動産が5%となっており、合計で運用資産の7割以上を占めている。

資産運用業務におけるDXの取組み

- データサイエンティストのチームが企業調査やESGデータの分析を行い、既存のアナリストを支援

- 大手ヘッジファンドにおいてオルタナデータを分析し運用に活用

- 運用会社が独自色を出すためにデジタルマーケティングを活用。個人向け投資顧問業者(RIA)や直販等の販売チャネルのニーズに合わせ、アプリを通じたプロダクト情報やロボアドを活用したアドバイザリーを提供

- アジア地域におけるブランドイメージ向上に向けて、動画、ソーシャル・メディア等のコンテンツの活用

- 資産管理受託業者において、AIを活用した、投資リサーチの効率化のサービスを資産運用会社に提供、ミドル・バック業務における自動化・省略化等を実施

最高投資責任者(CIO)について

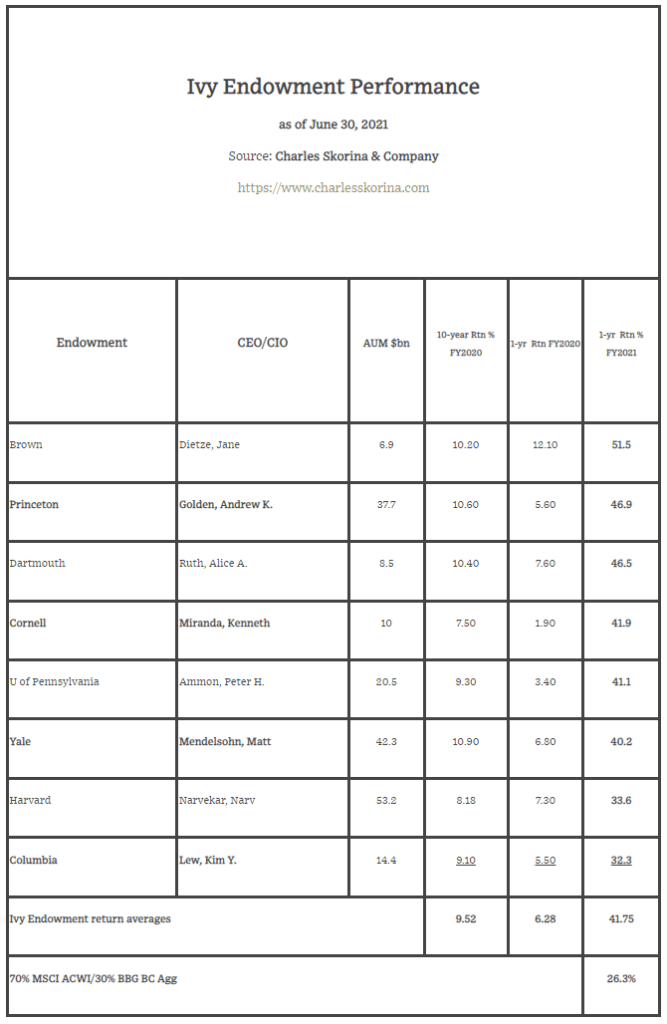

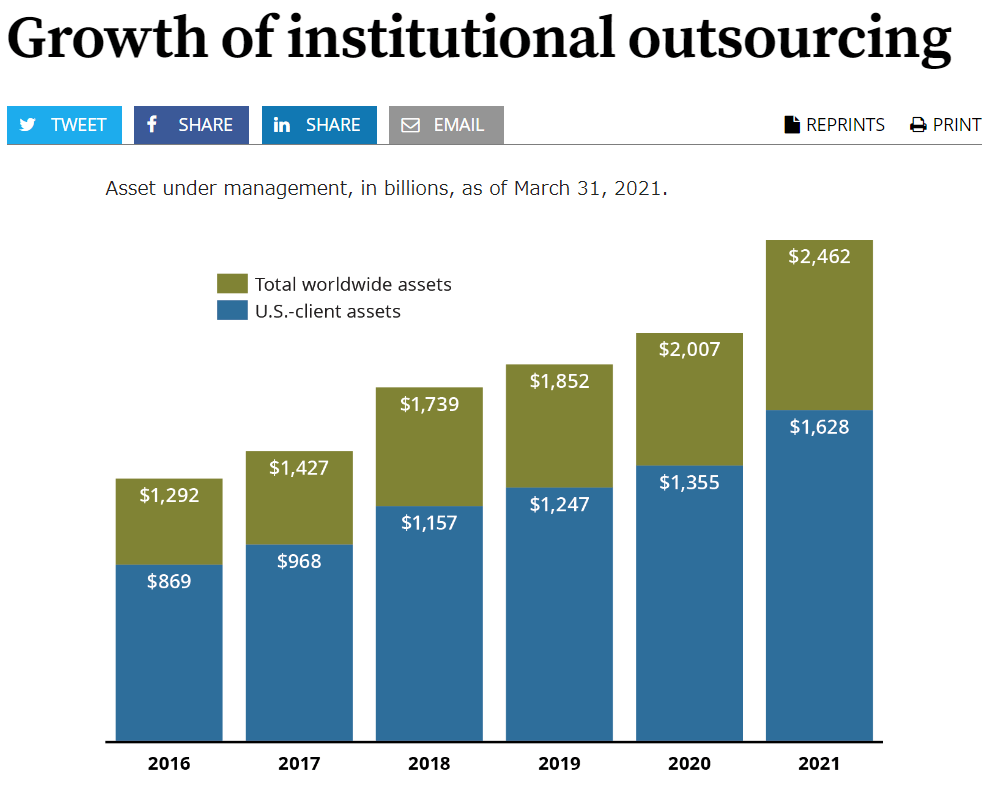

CIOというと、たとえばアイビーリーグの大学基金の個人CIO(以下を参照、インハウスCIOともいう。ただしこれはあくまでもファンドの顔となる筆頭CIOであって、すべてを最終決定するわけではなく、多数のCIOがファンド内に存在して運用に参画する)のような個人をイメージするが、近年は大学基金や財団、年金基金を中心にアウトソースCIO(OCIO、運用会社にCIOを委託する法人CIO)が増加している。OCIOの預かり資産は5年で2倍になった。

免責事項

記事は、一般的な情報提供のみを目的としてのみ作成したものであり、投資家に対する有価証券の売買の推奨や勧誘を目的としたものではありません。また、記事は信頼できると判断した資料およびデータ等により作成しておりますが、その正確性および完全性について保証するものではありません。また、将来の投資成果や市場環境も保証されません。最終的な投資決定は、投資家ご自身の判断でなされますようお願いします。