機関投資家動向

株式

英国を本拠とする220億ポンド(約4兆2000億円)規模の資産運用会社ラッファーは、米国の流動性縮小が市場の急激な反転のリスクを高めるとの見方から、現金への資金配分を過去最大としている。

ファンドマネジャーのマット・スミス氏によれば、同社資金の3分の2は現在、現金同等資産で運用されており、これは過去最高の比率だという。運用益はクレジット・デフォルト・スワップ(CDS)や米国株オプションといった形で、資産価格の暴落で利益の出る投資に充てられている。

米投資会社ブラックストーンのスティーブン・シュワルツマン最高経営責任者(CEO)は、人工知能(AI)ブームでデータセンターの建設が進むことで、産業界の電力網に過剰な負荷がかかる恐れがあると指摘した。

16日にメルボルンで開催されたアジア太平洋金融イノベーションシンポジウムで同氏は、AIインフラとなるデータセンターの建設ラッシュが起きていると指摘。「この分野に投じられつつある資金規模は驚くほどだ。これは今、世界中で起きている現象だ」とウェブキャストを通じて述べた。

運用資産67億ドル(約1兆400億円)のアーク・イノベーションETF(ARKK)のこれまでの下げにテスラが拍車をかけた。赤字のハイテク企業が人気を失い、米利下げ観測が後退する中、今年に入りARKKは痛手を受けている。

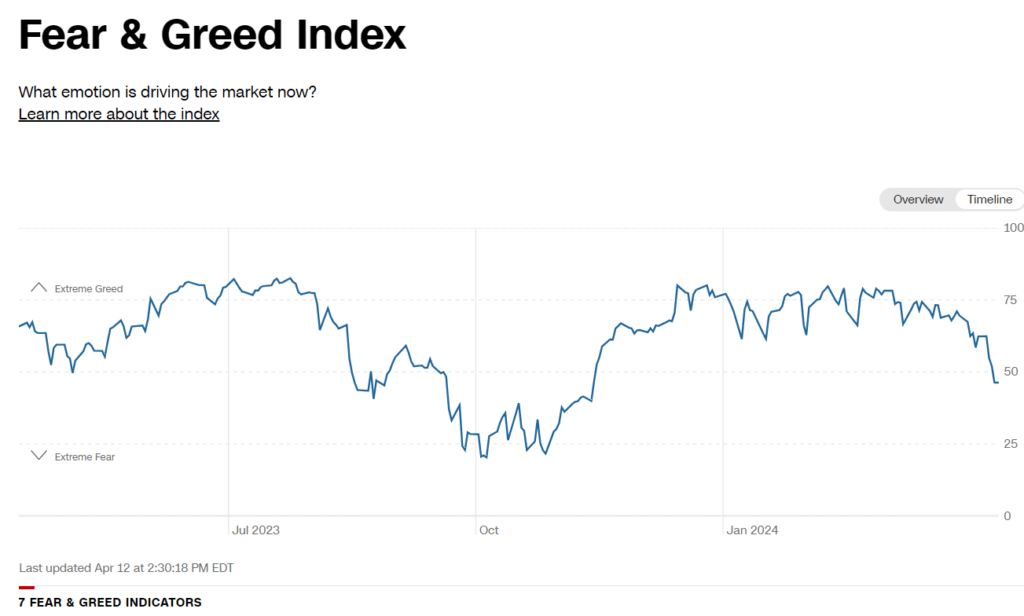

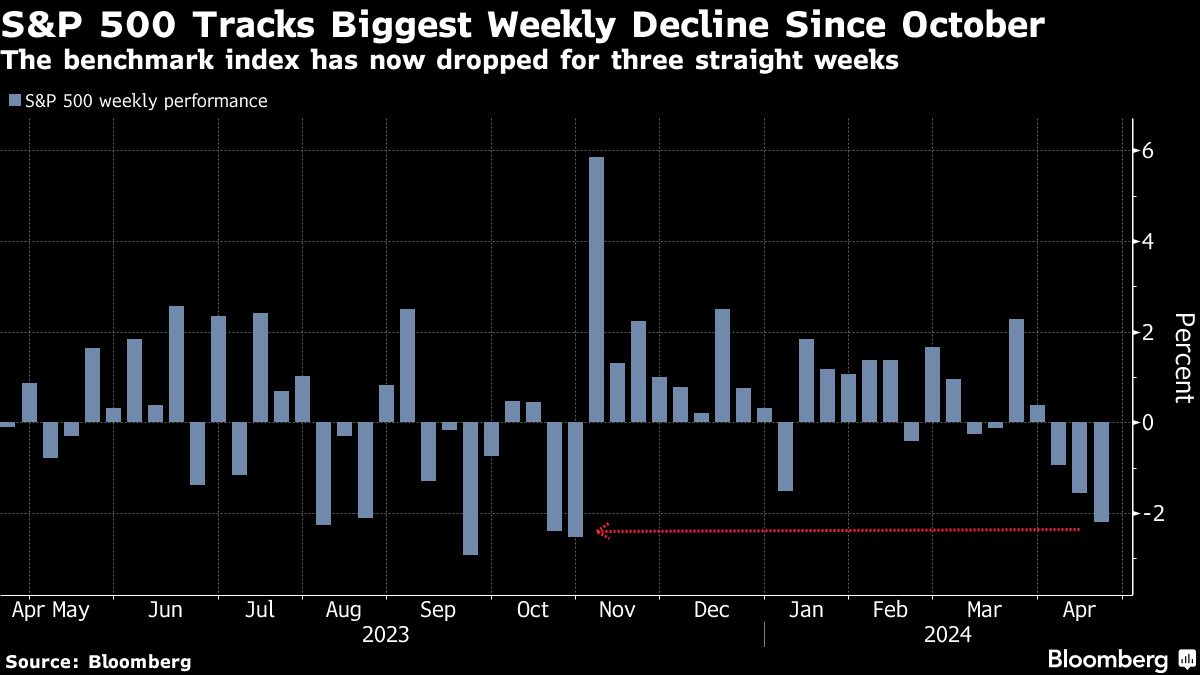

バンク・オブ・アメリカ(BofA)の調査によれば、投資家の株式投資は過去2年余りで最も高い水準にある。ゴールドマン・サックス・グループとシティグループのデータによれば、今年の記録的な上昇の後、ファンドが株式を買い続ける余地はほとんどないという。

S&P500種株価指数のロングポジションは520億ドル(約8兆円)相当で、その88%が損失を抱えている。シティのストラテジスト、クリス・モンタギュー氏はこの状況を市場のリスクと見なす。

「相場がマイナスに転じた場合、既に損失を抱えている大量のロングポジションがあるために、下落の動きがより速く、より大きくなる可能性がある」と同氏はリポートで指摘した。

ゴールドマンのトレーディングデスクが発表したデータによると、商品投資顧問業者(CTA、先物取引をシステム戦略で行うファンド)は、世界株に対して約1700億ドル相当の強気ポジションを持っている。

米自己勘定トレーディング大手ジェーン・ストリート・グループの昨年の純トレーディング収入は106億ドル(約1兆6350億円)となり、一段の成長を目指す主要マーケットメーカー(値付け業者)としての存在感を浮き彫りにした。

ジェーン・ストリートはホールセール事業の成長にも重点を置いており、2024年4-6月(第2四半期)にオプションのホールセール業務に手を広げる計画だという。

同社の主な競合はシタデル・セキュリティーズやサスケハナ・インターナショナル・グループ、バーチュ・ファイナンシャルなど。

投資家に開示された他の数字では、今年1-3月(第1四半期)の純トレーディング収入は約44億ドルを見込み、暫定的な調整後EBITDA(利払い・税金・減価償却・償却控除前利益)は32億ドル、純利益見通しは26億-27億ドルとしている。

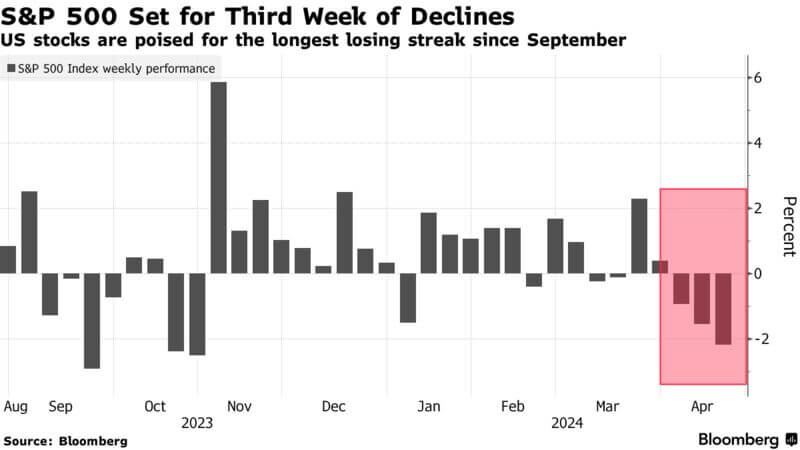

マイケル・ハートネット氏率いるストラテジストチームは、「良いニュース=良い」だった1-3月(第1四半期)から考え方が変わり、良い経済ニュースは株式にとって悪いニュースになっているとリポートで指摘。

その証拠に17日までの2週間で投資家が株式ファンドから211億ドル(約3兆2600億円)を引き揚げ、2週間の流出額としては2022年12月以来の高水準になったとBofAはEPFRグローバルのデータを引用して説明した。

欧州最大の資産運用会社アムンディ・グループのアムンディ・ジャパンは、日本のコーポレートガバナンス(企業統治)改革に関連し、繊維やテレビ業界の変化に投資機会を見いだしている。東京証券取引所が株価純資産倍率(PBR)向上を促してから1年が経過し、改革の波が幅広い業種に及んできたとの見方だ。

アムンディのジャパン・ターゲット戦略ヘッドの春川直史氏はブルームバーグとのインタビューで、以前は投資を敬遠する業界もあったが「ガバナンスに関して何を言ってもだめだと思っていた業界ですら変わってきている」と語った。

変化する2業界で同氏が既に投資しているのが、繊維製品メーカーのグンゼだ。肌着などアパレル事業から始まったが、主力事業が半導体材料や医療向け材料へと移り変わっているとし、祖業にこだわらない姿勢を評価。不採算事業から撤退したり、政策保有株や不動産の売却を進めたりしており、「投資家の意見を聞いて有言実行で動いているところも評価できる」とした。

春川氏が運用するターゲット戦略は00年の立ち上げ以来、PBRが1倍を割る割安株に投資している。ガバナンス改善を投資先に働き掛けるエンゲージメント(対話)も行い、情報開示の充実や取締役の多様性などを求めてきた。

同戦略の運用資産は約1900億円で、ファンドの一つは過去3年間の運用成績が同業の約8割を上回る。時価総額が2000億円未満の銘柄の構成比率が50%以上と、中小型株を中心に投資している。

3月末時点の月報によると、組み入れ上位銘柄はTOPPANホールディングスやリコー、しずおかフィナンシャルグループ、京都フィナンシャルグループ、テイ・エス テック、NOK、牧野フライス製作所、日本化薬、京セラ、杏林製薬など。

コルトン・グラント氏はインタビューで「過去に絶対的な安値を見つけようと待って、好機を逃した投資家の例は後を絶たない。振り向ける資金があれば、今はエクスポージャーの拡大を開始する望ましいポイントだ」と指摘。「妙味の大きい市場であり、投資家にとって最悪なのは、完全にキャッシュで運用することだ」と述べた。

ハイテク比重が大きいナスダック100指数は2%余り下げた。大型ハイテク株7強「マグニフィセント・セブン」の半数余りが、近日中に四半期決算を発表する。人工知能(AI)の熱狂に支えられた高い期待に応えられるかどうかが焦点。この日はAI銘柄として人気の高いエヌビディアが10%安、スーパー・マイクロ・コンピューターが23%安と急落とした。

LPLファイナンシャルのチーフ・グローバル・ストラテジスト、クインシー・クロスビー氏は「投資家が期待しているのは単なる強い決算ではなく、強いガイダンスだ」と指摘。「大型ハイテク企業が何らかの失望をもたらせば、今週売られ過ぎた相場は来週、さらに売られ過ぎの領域に深く突き落とされるだろう」と述べた。

債券

為替

JPモルガン・チェースのプライベートバンキング部門とバンク・オブ・アメリカは、対ドルで既に34年ぶりの低水準にある円にとって、160円が次の節目となる可能性があるとみている。ティー・ロウ・プライスは、円が1980年代以来の円安水準となる170円前後まで下落するリスクを指摘している。

三菱UFJモルガン・スタンレー証券の植野大作チーフ為替ストラテジストは、155円を超えて円安が進むと、当局が円買い介入に踏み切る可能性が高いとみる。一方、「介入がなければ、円は1990年4月の水準である160円20銭まで下落する可能性がある」と予想する。

呉明賾氏のような為替トレーダーにとって、円のさらなる下落は時間の問題だ。シンガポールのストーンXファイナンシャルの通貨トレーダーである呉氏は「ファンダメンタルズに何らかの変化が起きない限り、次は160円というのがもっともらしいシナリオだ」と語る。ただ、通貨当局の強い不満を招くことなく170円まで円安が進むとは考えにくいと述べた。

JPモルガン・プライベートバンクの王然グローバル・マーケット・ストラテジストは、円安のスピードが円買い介入を促す要因になると注目している。同氏はブルームバーグテレビジョンのインタビューで「160円までどのように推移するかにかかっている」と指摘。「非常に急激で、やや無秩序な形で起こるのであれば、為替介入は確かにリスクだ」と話した。

オーストラリア・コモンウェルス銀行のストラテジスト、キャロル・コン氏も、当局からの最近の警告は「介入ゾーンに入ったことを示唆している」と述べた。

モルガン・スタンレーのエコノミストは、米連邦公開市場委員会(FOMC)の動きが従来予想よりも鈍いとみられていることから、ECBの利下げ見通しを修正した。これまでは年内4回のECB利下げを見込んでいた。

欧州担当主席エコノミスト、イェンス・アイゼンシュミット氏は「FOMCとECBの間に一定レベルのデカップリングが起こる可能性はあるが、それは限定的だと考える」と指摘した。

円相場は引き続き下落し、さらに10%下げて1980年代以来の水準に沈む可能性があると、ティー・ロウ・プライスのグローバル債券ポートフォリオマネジャー、クエンティン・フィッツシモンズ氏が指摘した。日本銀行が大幅な利上げに消極的なためだという。

同氏はインタビューで「現時点で大幅な円高は日本の利益にはならない」とし、「債務の持続可能性を巡る懸念があるため、利上げするにしてもあまりにも大幅な引き上げは望んでいないだろう」と語った。

同氏は円安進行を見込むが170円を付けることは基本シナリオではないと述べた。

「ショートポジションが大きいほど、それに対抗する介入はより効果的になる。介入のタイミングが適切なら、まさにショートスクイーズにつながるためだ」とした上で、日本の通貨当局について「あるべき場所に戻すためサプライズの要素を達成しようと、彼らはこれを非常に戦術的に考慮する見通しだ」と論じた。

不動産・商品

原油については、「第一のリスクは、イランに対する原油制裁がより厳格に実施されることで、日量50万-100万バレルの原油供給が失われる可能性がある」と指摘。その他に可能性がある展開は、イスラエルがイランのエネルギーインフラを攻撃したり、イランがホルムズ海峡を封鎖したりすることだという。

米投資会社ブラックストーンの不動産部門は、格安ホテルブランド「モーテル6」の持ち株会社G6ホスピタリティーの売却を再び検討している。事情に詳しい複数の関係者が明らかにした。

日本最大のデベロッパーである三井不動産は11日、新たに策定した経営計画の中で、今後3年間で固定資産や販売用不動産を2兆円程度売却すると発表した。アクティビストの米エリオット・マネジメントは2月時点で同社株を少なくとも2.5%程度保有していた。

企業による不動産の長期保有に起因する含み益は、毎年の減価償却により簿価が下がる一方、地価上昇などにより拡大してきた。東京証券取引所が上場企業に資産効率の改善を促したこともあり、日本の不動産に着目したアクティビストの動きは昨年から活発化していた。

含み益の拡大を背景に「今年は過剰な金融資産だけでなく、余分な不動産保有を巡り、アクティビストやエンゲージメントファンドが企業と争う例がますます増えるだろう」。CLSAのブローカー、ジョン・シーグリム氏はこう指摘する。

アクティビストのターゲットになるのは、不動産会社だけではない。CLSAのシーグリム氏によれば、不動産賃貸業を営む上場企業は、不動産業者(55社)を含め約700社に上る。保有不動産の簿価は全体で44兆円だが、時価評価は50%高い約66兆円に上ると推定。含み益は約22兆円になる計算だ。

東京を拠点とするストラテジックキャピタルは、建設・エンジニアリングのワキタに、不動産賃貸業を営む合理性がないとして賃貸物件の売却を求めた。シンガポールの3Dインベストメント・パートナーズも富士ソフトやサッポロホールディングスに、本業集中のため保有不動産の売却などを求めている。

SBI証券の小澤公樹シニアアナリストは、企業の資産効率を考える上で、不動産も時価ベースで捉えようという議論だと指摘。ビル保有では、賃料の引き上げはあるが「大幅なアップサイドがない」とし、売却してその資金を再開発に振り向けた方が「利益は出る」との見方を示した。

機関投資家

ジェフ・タルピンズ氏率いるヘッジファンド、エレメント・キャピタル・マネジメントが、外部顧客に約40億ドル(約6200億円)を返還する。パフォーマンス向上と資金の大半を自己資本で運用する方針への移行に向け、規模を縮小したい考えを顧客に伝えた。

事情に詳しい複数の関係者によると、エレメントは比例配分で資本を返還するわけではない。中小の顧客を除外する一方、大口顧客にはファンドにとどまり損失を取り戻せるような機会を与える。大口顧客の一部は手数料が高い。3年連続で損失を出し顧客資金の約2割を失った同ファンドでは、1-3月(第1四半期)の運用成績はプラス6.7%だった。

テキサス大学投資管理会社(UTIMCO)やウィスコンシン州投資委員会(SWIB)など、合計2300億ドル(約35兆5000億円)の資産を持つ機関投資家は、マルチマネジャーファンドが複数のトレーダーチーム(ポッド)を使って多様な戦略に投資するやり方を模倣してヘッジファンドに投資している。

各ヘッジファンドは基本的に一種のポッドとなる。機関投資家は、セパレートリー・マネージド・アカウント(SMA)と呼ばれる一任勘定を利用することにより、エクスポージャーを調整し、執行コストを節約し、独自のリスク限度を課すことができる。

ウォールアイ・キャピタル傘下でSMAによるヘッジファンド投資を支援する新事業であるドックサイド・プラットフォームズのマイケル・ジョーダン最高経営責任者(CEO)は「洗練されたアロケーターはマルチマネジャーのヘッジファンドのような投資を望んでいる」と言う。そうしたファンドから「学んだことや慣行、仕組みを自分の投資方法に役立てよう」としているという。

ライトハウス・パートナーズやイノキャップなど、同様のアプローチを提供する企業もある。イノキャップの顧客には、オンタリオ州教職員年金基金、ケベック州貯蓄投資公庫 、ロサンゼルス郡職員退職年金基金(LACERA)などがある。

関係者によれば、イノキャップは過去1年間に100億ドルもの顧客資金流入を記録しており、1996年の設立以降で最大の伸びだという。

機関投資家顧客は、他の投資家と一緒に資金をプールするのではなく、ヘッジファンドに個別に取引を依頼する。また、ヘッジファンドがどのような取引を行っているかを知ることができる。その知識があれば、自分のポートフォリオの他の場所で、成功した投資を再現することができる。

ドックサイドやイノキャップのような企業は、アロケーターがSMAを通じてヘッジファンドに投資し、条件を交渉するのを支援する。アロケーターは、いわゆるポッドとして希望するファンドを選び、さまざまなビークルによる取引を比較することができる。

イノキャップは数百のヘッジファンドに投資しており、ドックサイドはこれまでに6社の顧客を獲得している。

コーポレートガバナンス(企業統治)の改善により、株主の活動が活発化し、プライベートエクイティー(PE、未公開株)投資の流れが加速している

EQTは日本の事業会社との取り組みに注力している

円安は既存投資にとっては逆風だが、株式市場の上昇などによって相殺されている

1ドル=150円を超える円安の状況下での取引参入は魅力的

われわれは日本に対して非常に強気である

ヘッジファンド大手のブレバン・ハワード・アセット・マネジメントはコスト抑制のため従業員の10%、人数にしておよそ100人を削減する。急拡大している業務の合理化を図る。

事情に詳しい関係者によると、人員削減の対象はバックオフィスと技術スタッフが中心だが、トレーダー約20人も含まれる。同社はロンドンやニューヨーク、アブダビ、香港などで1100人余りを雇用している。

SWFの運営主体、ノルウェー中央銀行投資管理部門(NBIM )の18日発表によれば、1-3月期のリターンは6.3%のプラス、1100億ドルに上った。昨年10-12月期の7.9%からは低下した。

同ファンドは株式投資で9.1%の利益を上げた一方で、債券投資で0.4%の損失を出した。不動産投資の「低調な運用」が響き、ベンチマークには0.1ポイント届かなかった。

世界最大級の上場ヘッジファンド会社、英マン・グループの1-3月(第1四半期)は、16億ドル(約2470億円)の資金流出となった。四半期ベースの顧客資金引き揚げとしてはここ4年近くで最大。

中国

政策当局が需要回復を図り、デベロッパーの債務負担軽減策を強化しているにもかかわらず、ゴールドマン・サックス・グループによれば、中国の数年にわたる住宅不況はまだ底を打っていない。

持ち家評価額の目減りや住宅建設工事の中断、不透明な経済見通しを巡る懸念が買い手を遠ざけ、繁忙期とされる春季の市況回復期待をかき消している。

一般

急激な円安に加え、多くの高級ブランドが為替相場変動を反映する価格改定を行っていないため、高級品を割安に手に入れるまたとない機会が生じている。例えば、東京ではタグ・ホイヤーの腕時計カレラ・クロノグラフが10%の免税で78万5000円(約5087ドル)で販売されており、ニューヨークでの6450ドルより1350ドル余り安い。

「もしECBが利下げを行わず、米国の景気抑制的な金融政策スタンスが世界の金融情勢に影響を与えれば、ユーロ圏経済にとって二重の打撃となるだろう。ECBの金融政策は非常に景気抑制的であり、インフレ低下に伴い、実質的にはさらに引き締まっている」と述べた。

栗田長官は、優秀なファンドマネジャーが十分な報酬を得られず、より高い収入を求めてシンガポールやアメリカへ流出し「人材が十分育たない面はあった」と言及。背景には特に大手金融グループ系列での硬直的な給与体系があるとし、報酬制度の見直しや人材育成のためのガバナンス(企業統治)改革が必要だと述べた。

栗田長官は外資系運用会社などの動向について、「日本に入ろうという企業はかなりいると思う」と指摘。これまでは投資助言・代理業としての登録が多かったが、「本格的な運用者の登録も増えてくるのではないか」との見通しを示した。

運用会社の参入が活発化するための条件として、日本で十分なリターンを得られるかどうかも重要だと説明。投資先として世界に通用する企業があることに加え、資本効率の改善など企業のガバナンス改革の進展は「日本の今の強みだ」と述べた。

免責事項

記事は、一般的な情報提供のみを目的としてのみ作成したものであり、投資家に対する有価証券の売買の推奨や勧誘を目的としたものではありません。また、記事は信頼できると判断した資料およびデータ等により作成しておりますが、その正確性および完全性について保証するものではありません。また、将来の投資成果や市場環境も保証されません。最終的な投資決定は、投資家ご自身の判断でなされますようお願いします。