機関投資家動向

米国の著名投資家ウォーレン・バフェット氏が日本の5大商社株の保有比率を高めたことは、日本株を33年ぶりの高値に押し上げる一因となった。あれから半年が経過し、バフェットウオッチャーの間では次なる日本株の投資先候補として保険や銀行など金融株が有望だとの声が上がっている。

香港のスパークス・アジア・インベストメント・アドバイザーズ・リミテッドで、2億9400万ドル(約437億円)規模のヘネシー・ジャパン・ファンドを運用する武田政和ポートフォリオマネージャーは「バフェット氏が好むのは地味だが、ファンダメンタルズが強いバリュー(割安)株だ」と指摘する。

武田氏は、バフェット氏が商社の次に投資する日本株の有力候補は東京海上ホールディングスやSOMPOホールディングス、MS&ADインシュアランスグループホールディングスなど保険株だと予想。株価純資産倍率(PBR)の低さや比較的高いリターン、堅調な業績などを理由に挙げている。

みずほ証券の菊地正俊チーフ株式ストラテジストは、大手銀行株も同氏の投資候補に入るのではないかとみている。来年初めにも賃上げの見込みが明確になり、日本の金利上昇が確実になれば、「バフェット氏は買いを入れるかもしれない」と言う。三菱UFJモルガン・スタンレー証券のアナリストも大手銀行株を有望視している。

サンフランシスコにあるブルームバーグのオフィスで行われた別のインタビューでフロスト氏は、「世間の注目を浴び、4600億ドル(約68兆円)もの資金を運用管理することを率直に感謝し、自分の見解を持つことができる性格の人はいる。われわれが探しているのはそういう人だ。多くはいないかもしれないが、カルパースには魅力がある」と述べた。

RBCキャピタル・マーケッツのアナリスト、ジェラードキャシディ氏は「債券含み損の増加を招いたイールドカーブ・ロングエンドの債券利回り急上昇が、明らかに株価を圧迫している。ロングオンリーの投資コミュニティーが3月の出来事で負った傷は非常に深く、有意な形で銀行株に戻る気になれない」と指摘した。

ヘッジファンド運営会社ミレニアム・マネジメントは、同業の米セネター・インベストメント・グループの元幹部、スチュアート・イングスト氏をポートフォリオマネジャーとして採用した。

国際通貨基金(IMF)の元チーフエコノミストで、米ハーバード大学教授のケネス・ロゴフ氏は、債券利回りが長期にわたり高水準にとどまると予想し、米金融当局にはインフレ期待を安定させるための「闘いがまだ続く」との見方を示した。

ロゴフ氏はブルームバーグテレビジョンとのインタビューで、「金利が見通せる限り高水準にとどまると予想するグループに私がいることは間違いない」と述べ、「ファンダメンタルズ的には、金利は長期にわたり高止まりしそうだ」と語った。

ロゴフ氏は「多くのファンダメンタルズが高い実質金利を示していると思う」とコメント。米国は国防費を増やす必要があり、グリーントランジションには「多くの大規模な投資を伴うことになる」と述べたほか、グローバリゼーションの後退は「中国の減速だけが理由だとしても」もう一つの要素だと付け加えた。

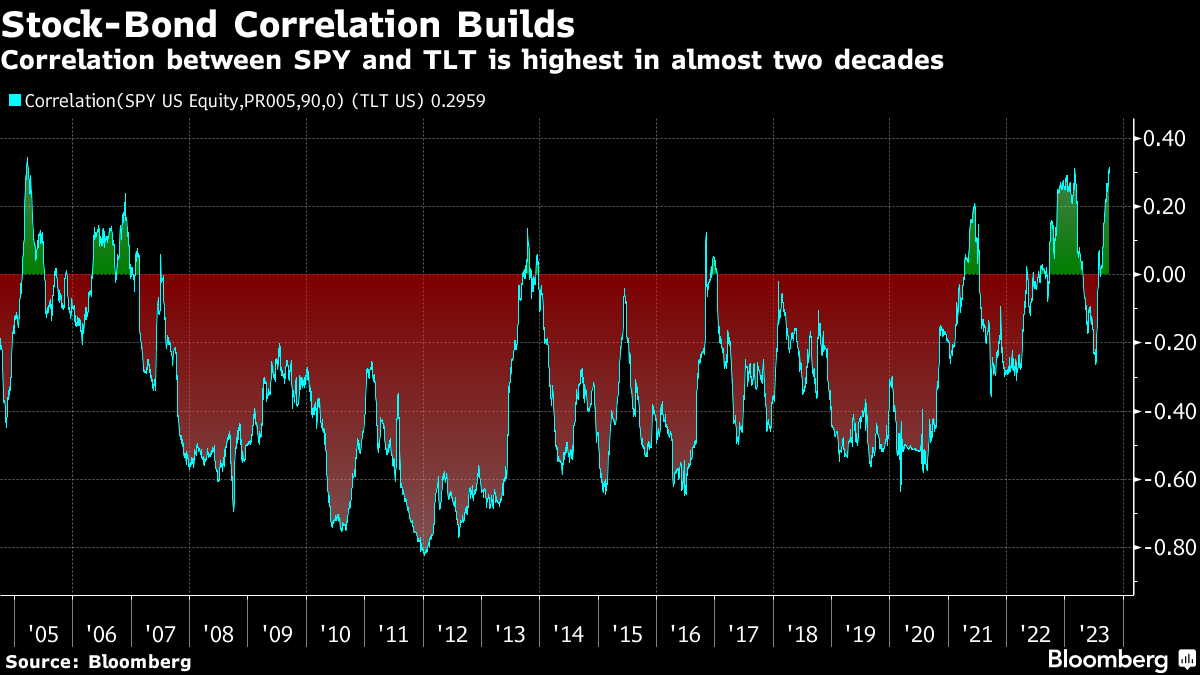

人気の株式60%・債券40%の運用モデルを追うブルームバーグの指数は7月のピークから約6%下落した。最大のリスクパリティ-型上場投資信託(ETF)は12%値下がりしている。

アポロ・グローバル・マネジメントのチーフエコノミスト、トルステン・スロック氏は最近のリポートで、「60/40ポートフォリオの投資家にとって、高金利環境下で続くボラティリティーは胃をむかつかせる」と指摘。「インフレ抑制に必要な高金利と利益鈍化の見通しから、60/40ポートフォリオの展望は依然としてネガティブ」との見方を示した。

ポートフォリオ方程式の教科書的な説明によれば、株式を債券資産と組み合わせることで全体のボラティリティーを押し下げると同時に、信頼できる支払いの受け取り確保が可能だ。

だが、ブルームバーグ・インテリジェンス(BI)によると、株式と債券の相関関係がマイナス0.35からプラス0.50に変化すると仮定すれば、標準的な60/40の組み合わせの予想ボラティリティーは約8.5%から11.5%に上昇する。

BIのアナリスト、クリストファー・ケイン、ジーナ・マーティン・アダムズ両氏はリポートで、「数十年間おおむねマイナスだった米国の株式と債券の関係が急速にプラスに転じた。これが定着すれば、株式60%・債券40%という標準的なポートフォリオのリスクが増大し、大きな意味あいを持つ新たな時代に入る可能性が示唆される」とコメントした。

高金利と企業収益の鈍化により、60/40ポートフォリオの見通しは引き続き弱含みです。

今週のブリーフィングは、アポロのチーフエコノミスト、トーステン・スロク(Torsten Slok)が、投資家、見込み客、市場ウォッチャー向けに追跡しているマクロ経済動向を簡潔に概説したものです。

インフレは緩やかに低下しているものの、市場にとっては結論は変わりません。依然として米連邦準備制度の2%のインフレ目標を上回っています。したがって、今後も金利は高止まりすると予想されます。現在、フェデラルファンド先物は、金利は2024年7月まで高止まりになると織り込んでいます。

ブルームバーグUS BMA6040インデックスによると、60/40ポートフォリオの価値は過去2カ月で5%下落しています。インフレを抑制するために必要な高金利と企業収益の鈍化という環境下では、60/40ポートフォリオの見通しは引き続き弱含みです。

アカディアン・アセット・マネジメントは債券のクオンツ投資というニッチだが成長中の世界に参入しようとしている。

1000億ドル(約15兆円)を運用するアカディアンは、先進国市場のハイイールド債と投資適格債を対象とした社債の新しいシステマティック戦略のための資金を募っている。また、同社が提供するマルチストラテジーファンドにクレジットのロングショート取引を追加する予定だ。

裁量的な投資家は「魅力的な投資機会を見つけるための異なるレンズを持っている」が、「システマティックアプローチは、未開拓のソースからアルファを生み出す」と同氏は話した。

ただ、株式で成果を上げているクオンツ手法を社債に適用するのは、一筋縄ではいかない。そもそも、債券のリターン予測に役立つと信じられるファクターに関する研究は少ない。また、社債は流動性が低いことでも有名で、紙の上ではうまくいく戦略も、現実の世界ではうまくいかない可能性がある。

ゴールディン氏は12日のブルームバーグテレビジョンとのインタビューで、オフィス勤務への復帰により働く女性などの活躍が損なわれてはならないとの見解を示した。多くの企業は数日間のリモート勤務が可能なハイブリッド型の働き方を引き続き提供しており、出張の需要も減っていることを理由に挙げた。

ゴールディン氏はより高い賃金とより幅広い責任を伴うものの時間的な要求が高い「貪欲な仕事」について、「足元では出張がある程度減らされているため、私が貪欲な仕事と呼ぶ労働はより柔軟なものになるだろう」と指摘。 「それと同時に、生産性が向上している柔軟な仕事もある」と述べた。

同氏は、企業が従業員にオフィス勤務への復帰を求めているとしても、出張が以前と同じような頻度で行われるようになるとは限らないとの見方を示した。

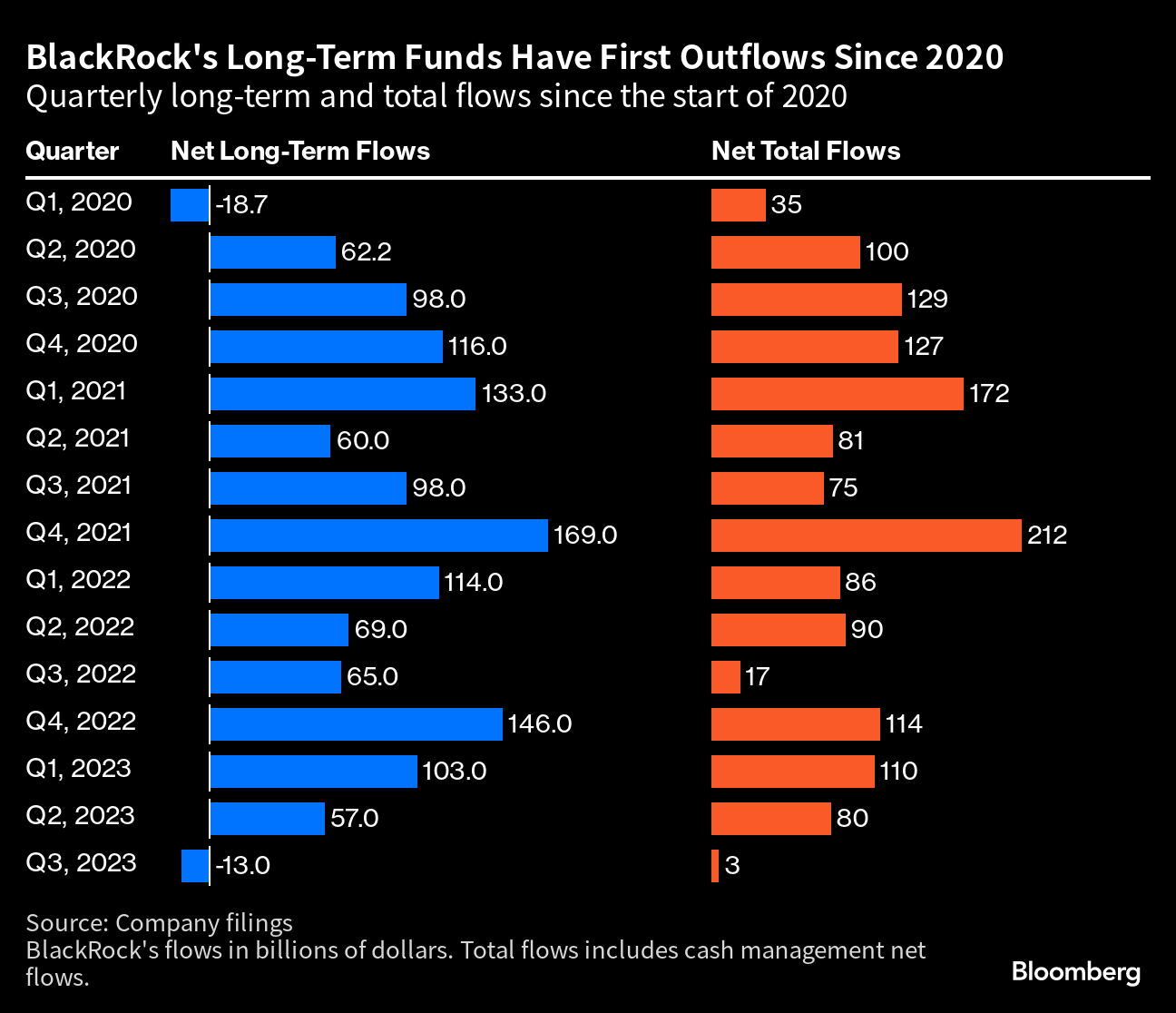

世界最大の資産運用会社、米ブラックロックの長期投資ファンドからは7-9月(第3四半期)に130億ドル(約1兆9400億円)が純流出した。純流出は新型コロナウイルスのパンデミック(世界的大流行)が始まった2020年第1四半期以来。

金利が高止まりする中で、投資家はマネー・マーケット・ファンド(MMF)や特定の債券戦略で手元に資金を置いておくことを支持している兆しが示唆された。

免責事項

記事は、一般的な情報提供のみを目的としてのみ作成したものであり、投資家に対する有価証券の売買の推奨や勧誘を目的としたものではありません。また、記事は信頼できると判断した資料およびデータ等により作成しておりますが、その正確性および完全性について保証するものではありません。また、将来の投資成果や市場環境も保証されません。最終的な投資決定は、投資家ご自身の判断でなされますようお願いします。