機関投資家動向

市場と世界経済にとって今年最大のリスクは地政学で、インフレはもはやそれほど大きな脅威とは見なされていないことが、ゴールドマン・サックス・グループの顧客調査で明らかになった。

「地政学や政治のイベントがポートフォリオへの主要なリスクとなっているが、それらに備えてポジションを取るのは特に難しい」とギョーム・ジェソン、ピーター・オッペンハイマー両氏を含むゴールドマンのストラテジストは16日公表のリポートで指摘。「タイミングと市場への影響を予測しにくい傾向がある」と記した。

特に原油と金といったコモディティーや、通貨の中ではスイス・フランは歴史的に地政学的な不透明感が長引く局面で「信頼できる分散投資先」になってきたと、ストラテジストらは記述。ゴールドマンの分析では、そのようなリスクに対してはスイス・フランの方が、金利の動きにより敏感な円よりも総じて好ましいヘッジの役割を果たしてきたことが示されている。

政府系ファンド(SWF)、ノルウェー政府年金基金グローバルは、インフレ圧力が続く可能性が高い中で、向こう数年間の市場パフォーマンス低迷に備えている。

同SWFの運営主体、ノルウェー中央銀行投資管理部門(NBIM )のニコライ・タンゲン最高経営責任者(CEO)は15日、スイスのダボスで開催中の世界経済フォーラム(WEF)でブルームバーグテレビジョンのインタビューに応じ、「リターンに関しわれわれはさほど楽観的でない」と語った。

ロコスのマクロヘッジファンドは21年、債券市場の乱高下に足をすくわれ運用成績はマイナス26%に落ち込んだが、ブルームバーグが以前報じたところによると、22年のリターンは一貫して安定し、1カ月を除いてすべての月で利益を上げた。23年は年初の損失から回復し年間で8.8%のプラスリターンを上げた。

中東最大のオルタナティブ投資会社インベストコープは、運用するインフラ資産を今後5年間で100億ドル(約1兆4600億円)に倍増させる方針だ。

バーレーンを本拠地とするインベストコープのハゼム・ベン・ガセム共同最高経営責任者(CEO)は、事業拡大の一環として、世界的な投資に向けた15億ドルのインフラ専用ファンド立ち上げを目指していることも明らかにした。スイスのダボスで開かれている世界経済フォーラム(WEF)で15日、インタビューに応じた。

ベン・ガセム氏は、「特に交通・物流分野を中心としたわれわれのインフラ事業に、多大な成長機会があるとみている」と説明。「当社の投資家はこのセクターでのエクスポージャー拡大を目指している」と述べた。

ソシエテ・ジェネラルのクオンツ・ストラテジスト、アンドルー・ラプソーン氏はリポートで「利益の減少と金利は密接に連動する傾向にある」と指摘。現在の予測は「非常にバラ色の見通し」を反映しているという。同氏は「これは嵐の前の静けさなのか」と続けた。

キャピタル・ドット・コムのシニアマーケットアナリスト、カイル・ロッダ氏は、この先「利益予想が下方修正され、それを反映して株価が下落するか、利下げ観測の後退に伴い、株価が下落してマルチプル(投資尺度)が圧縮されるか」とみている。

クオンツ運用大手のAQRキャピタル・マネジメントは、中期の債券リターン予測を引き上げ、株式の予想は引き下げた。2023年の両資産クラスの動向は市場予測と異なる結果で終わっている。

著名クオンツ投資家のクリフ・アスネス氏が創業したAQRキャピタル・マネジメントは、新興国市場が米国に勝つとの見方を改めて強めている。

内情に詳しい複数の関係者によると、AQRでは主力の新興国株式ファンドが昨年、ベンチマークを上回る17%のリターンを上げた。だが、それでもS&P500種株価指数への投資で得られるリターンを下回っている。米株一強時代の終焉(しゅうえん)を唱える向きが失望するのはこれで6年連続だ。

同氏は「今後5年から10年の予想リターンは、新興市場が最も高い」と指摘。「米国以外の先進国は米国よりは高いが、新興国は若干下回る。最も低いのは米国だ」と述べた。

世界の投資家にとって、データセンター分野の新たな主戦場となりつつあるのがアジアだ。KKRやベインキャピタルは人工知能(AI)ブームを受け、域内で膨らむコンピューティング・データストレージ強化のニーズを見据えている。

ブルックフィールド・アセット・マネジメントのデータセンター事業担当グローバル責任者、ウダイ・マティアラガン氏は「まず米国、その後すぐに欧州、そして少し遅れてアジア太平洋地域へとトレンドが移っていく傾向がある」と指摘。

アジアは多様な地域だが、共通しているのは誰もがオンライン上にいるということだとして、「驚異的な量の接続性と本当に優れたデータセンターが必要だ」と述べた。

日本銀行の超金融緩和政策は少なくともこの2年間、逃避先通貨としての円の地位をむしばんできたが、正月に発生した能登半島地震に対する為替相場の反応はさらに深い問題を浮き彫りにしている。

過去数年間は、戦争や大災害のニュースの後に日本の投資家が海外資産を売却し、資金を本国に送金するとの思惑から円高になる傾向があった。実際、11年3月の東日本大震災後、円は7日間でドルに対して9%近く急騰した。

日本で災害が発生した際、海外にある「金融資産は流動性があり、売却してレパトリという話になるのだろうが、工場や拠点の閉鎖」は考えづらいと三井住友銀行の宇野大介チーフストラテジストは話す。製造拠点の空洞化で国力が低下している日本の通貨を「有事に安全資産として買い、それがトレンドとしての逃避通貨になることはないと思う」と述べた。

テーミス・トレーディングの株式トレーディング共同責任者ジョゼフ・サルッツィ氏は電話取材に対し、「市場はある種の下降気流を形成しつつあるようだ。相場が下がれば、最も弱い企業が最悪の状況に見舞われがちだ。23年にこれほど大きく上昇した後だけに、簡単には乗り越えられないだろう」と述べた。

BIのETFアナリスト、ジェームズ・セイファート氏は「ウッド氏がARKBを傘下の他のETFで購入することは、規模と取引高を膨らませるちょっとした裏技だが、これが可能な発行体はウッド氏だけではなく、利用できる裏技もこれだけではない」と指摘。「他の発行体がモデルポートフォリオに自社商品を組み入れたり、自前のETFに資金を振り向ける戦略を採用したりすることも考えられる」と分析した。

とどまる兆しのない下落の背景には、深まる住宅部門の不振や根強いデフレ圧力のほか、景気回復のための積極的な金融・財政政策に中国政府が消極的であることへの失望感など、複合的な要因がある。

ブルームバーグ・インテリジェンスのストラテジスト、マービン・チェン氏は「過去に市場が急落したときにもそうだったように、国家隊が市場を落ち着かせるため介入している公算が大きい」と指摘した。

米フィラデルフィア連銀のハーカー総裁は、連銀管轄地区で収集した事例情報または「ソフトデータ」が金融政策を決定する当局者にとって重要な指針であることに変わりはないとの考えを示した。

ハーカー氏は同連銀のウェブサイトに18日掲載された論文で、「ソフトデータは最新の経済指標で見られ得るものをよりよく説明するだけでなく、もっと先にならないと数字に表れない新たな問題へのヒントも与えてくれる」と指摘。

ミレニアム・マネジメントの共同最高投資責任者(CIO)だったボビー・ジェイン氏は自身のヘッジファンドについて、50-60億ドル(約7400億-8900億円)規模での開始を現時点で目指していると投資家に伝えた。事情に詳しい複数の関係者が明らかにしたもので、目標額は当初の最大100億ドルを大きく下回る。

ジェイン・グローバルは従来、開始時の運用資産が、先に投入されたエクソダスポイント・キャピタル・マネジメントのファンド(80億ドル)を上回り、史上最大規模の新興ヘッジファンドになることを目指していた。

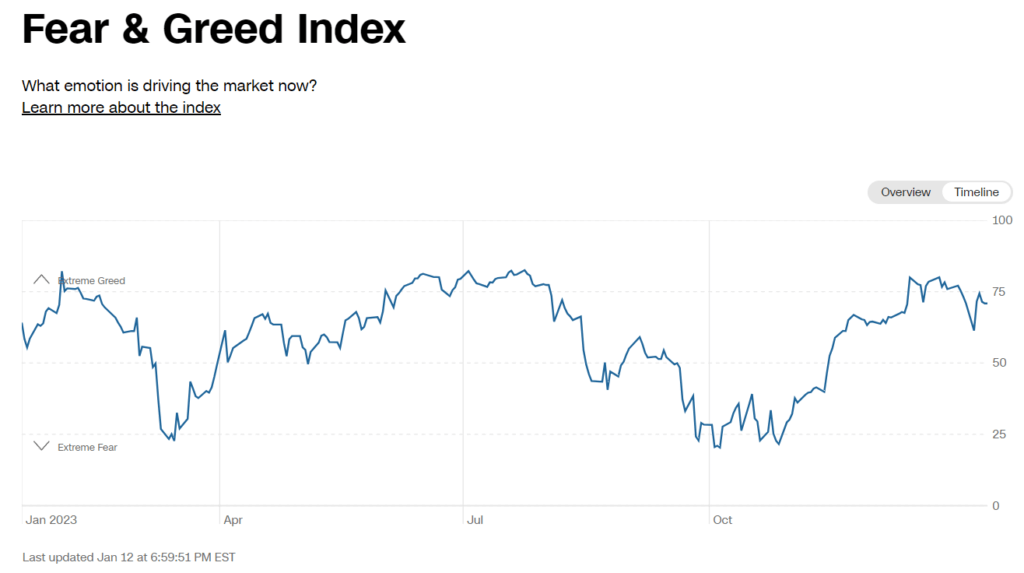

マイケル・ハートネット氏率いるチームがまとめたリポートによれば、投資家は成長株やテクノロジー株、「人工知能(AI)バブル」関連銘柄、そして米アップルを含むいわゆる「マグニフィセント・セブン」に回帰しつつある。

同氏は米国債利回りの新たなレンジが銀行や不動産投資信託(REIT)、小型株、レバレッジを投資家が再び回避することを示唆していると指摘。レンジを抜けるまでこのトレンドが続くだろうと述べた。

ハートネット氏はさらに、中国以外で資金の振り向け先を探しているトレーダーによって日経平均が恩恵を受けるとの見方を示した。投資家は引き続き構造的に日本株をまだアンダーウエートにしているという。BofAのストラテジストらはEPFRグローバルのデータを基に、日本株ファンドには17日までの1週間にここ12週間で最大の資金が流入したと指摘した。

免責事項

記事は、一般的な情報提供のみを目的としてのみ作成したものであり、投資家に対する有価証券の売買の推奨や勧誘を目的としたものではありません。また、記事は信頼できると判断した資料およびデータ等により作成しておりますが、その正確性および完全性について保証するものではありません。また、将来の投資成果や市場環境も保証されません。最終的な投資決定は、投資家ご自身の判断でなされますようお願いします。